恐慌跑得比病毒还快

全球金融市场再度陷入了极度恐慌。

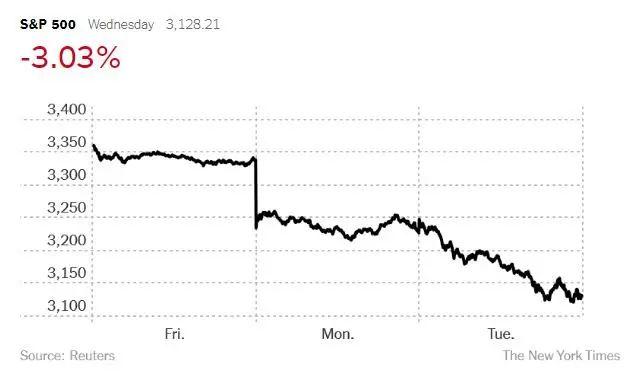

华尔街吓坏了,美股连趴,欧股重挫,亚股跟跌,美国道琼斯指数周一更是创下两年来最大跌幅3.5%。在短短两个交易日内,欧美股市暴跌3.5万亿美元,折合人民币超过24万亿元。

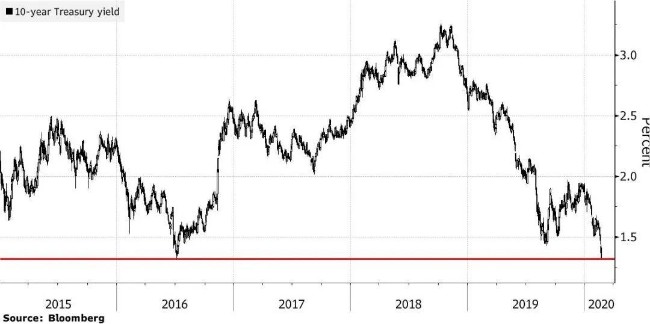

与股市暴跌形成鲜明对比的是,资金疯狂涌入债券市场,令债券收益率连创新低。特别是美国10年期国债收益率,创下历史新低,为1.31%。

这里再科普一下,债券收益率下降,往往意味着太多人冲进去抢购债券,推高了债券的价格,也就相当于债券的购买成本变高了,收益就变少了。

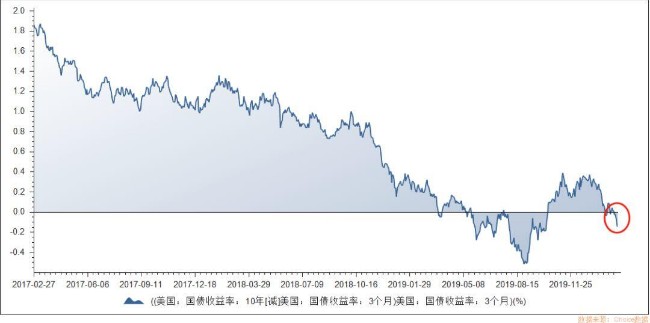

如果加上长期国债收益率对比,收益率倒挂已经到了难以想象的地步。一般而言,时间长的国债收益率会比时间短的要高。这也是人之常情,毕竟借钱时间越久,借给你钱的一方要承担的风险更高,应该收更多的利息。

所以,当短期国债收益率比长期国债收益率还有高的时候,就不符合市场常理了,这就是国债收益率倒挂,往往预示可能出现经济衰退。

资金都在避险,除了追债杀股,也推高了贵金属尤其是黄金的价格。从2月17日开始的一个星期,黄金期货价格从1584美元飞涨至1689美元。甚至更惊奇的是,在股市暴跌的这两天,黄金价格还回调了,往下走出一条奇妙的曲线。充分体现了市场中的恐慌、不安和混乱。

发生了什么?

2020年以来,全球股市恐慌暴跌只有两次,一次是1月31日,新冠疫情被世界卫生组织列为“世界公共卫生紧急事件”。另一次就是2月25日,全球多地新增确诊病例,美国疾控中心警告病毒在美国大范围传播只是时间问题。

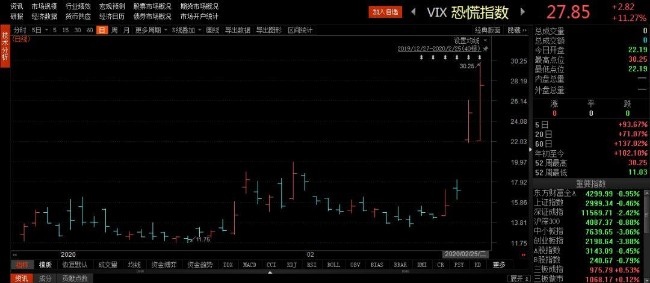

这就很明显了,等于说疫情已经从一个中国爆发的紧急事件,演变成一个实实在在的全球问题,每个人都不是观众了,恐慌情绪瞬间升到了顶点。芝加哥交易所的VIX恐慌指数今年也在逐步爬升,从12左右最高上升到30。

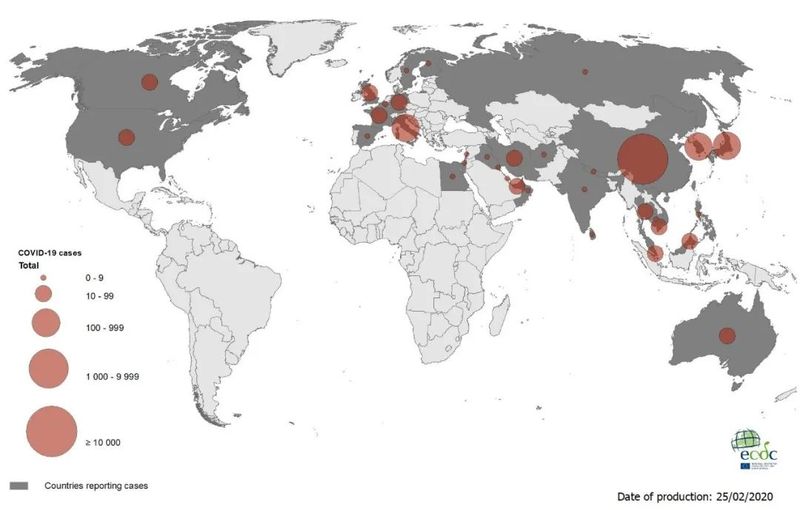

截至目前,除中国外全球已有超过30个国家出现确诊病例,且新增数量呈翻倍趋势,明显超出此前市场预期。其中,日本、韩国、意大利、伊朗等国家成为最严重的新爆发点。而且,并不是每一个国家都能像中国一样,不计代价迅速封锁城市,严格限制人员流动的。

(2月25日全球疫情地图)

根据日本政府公布的数据,去年第四季度经济负增长6.3%。而韩国因为受到全球需求放缓影响,经济也出现下滑趋势。两大经济体的疫情在快速蔓延,自然加重了投资者对日、韩乃至全球经济的衰退担忧。

欧洲的情况则更为严重。本来,欧元区去年第四季度经济环比仅增长0.1%,火车头德国经济失速,全年仅增长0.6%。作为欧盟第三大经济体的意大利,有着更微妙的影响。

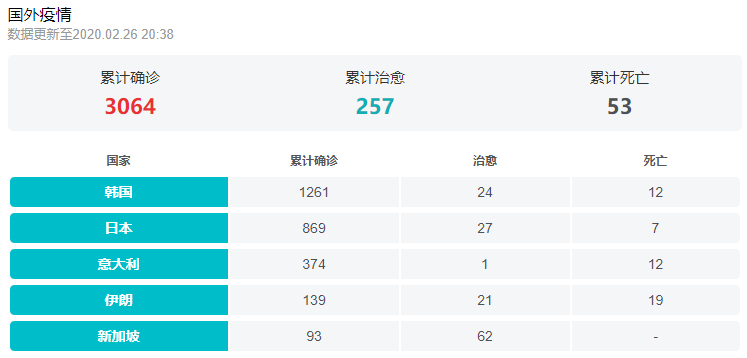

意大利是欧洲最大的短途旅游目的地之一,但是目前的新冠疫情不容乐观。截至26日,已有374例确诊并有12人死亡,是海外死亡人数仅此于伊朗的国家。

旅游受影响,航空业也不能独善其身。易捷航空(easyJet)市值下跌了17%,因为它收入的三分之一来自飞往南欧的航班。瑞安航空(Ryanair)则更严重,五分之一的销售额来自飞往意大利的航班。

另外,疫情爆发在意大利北部,这里是该国的工业中心。未来供应链的中断也是一个严峻的问题。相关的中小企业也可能面临现金流断裂的风险。之前贷款的银行也因此会产生更多的不良贷款,难免给早已经负债累累的意大利,再添一击。

最近正是欧洲多场足球赛开打之际,再加上欧盟的自由流动性,意大利的疫情很快蔓延到了欧洲其他地方。截至26日,瑞士、芬兰、瑞典、比利时、希腊均发现首例确诊病例,奥地利出现2例。大多数都属于意大利的输入型病例。

但如果要挽救欧洲经济,欧洲央行已经没有降息空间了,负利率之下,货币政策已经失灵。

事实上,年初以来,尽管美联储没有宣布降息,但是从去年末开始的,通过回购来向市场注入流动性的操作从未停止。资产负债表继续扩张,市场流动性持续宽松,3个月的Libor利率从2.82%降至1.68%。

同时,在此期间印尼、泰国、马来西亚、越南、巴西、墨西哥都纷纷降息。中国的新LPR报价利率也比一个月前下调了。

也就是说,市场一直在接受“疫情升温——经济衰退——央行刺激”的心理预期。只是因为意大利、韩国、伊朗等地的疫情在短短一个周末内迅速升级,加快了投资者接受上述预期的速度和规模。

最新的消息是,国际评级机构穆迪分析首席经济学家马克表示,如果新冠肺炎最终演变成全球广泛传播的大流行病,美国和全球经济都将在今年上半年陷入衰退。

穆迪估计,发展成大流行病的概率已从之前的20%升至40%。反而中国除湖北省以外的疫情频频传来稳定的迹象。经济学家也认为,疫情对中国经济的冲击只会出现在第一季度。第二季度将迎来大反弹。

一夜之间,全球投资者的关注点,就从中国武汉变成了熟悉的国家,乃至自己身边的城市。这种恐慌不仅血洗股票市场,还让一路飞涨的黄金价格出现了微妙的回调。

黄金还会飞涨吗?

截至目前,新冠疫情仍然在中国境外蔓延,甚至仅仅意大利就把病毒带到了多个欧洲国家和南美洲,情况非常不乐观。

全球经济下行压力加大、宽松环境继续、利率维持在低位,黄金价格在短期内仍然有所支撑。但是,现在的黄金期货市场投资头寸仓位也去到了历史最高,反映出这仍然是阶段性行情。

如果你想通过买黄金短期赚钱,最近稍稍减仓会比较好。尤其是还没有入场的,后面想要追高的话,短期来看获利空间很小了。

首先,疫情只是短期冲击,对金融市场的影响属于短期情绪波动。历史证明,疫情只会延后需求,不会消灭需求。随着疫情得到有效控制,受抑制的消费和投资需求都会大爆发。

事实上,随着中国东南沿海城市开始动态防疫,一手抓防控,一手抓复工,不少之前挤压的产能已经恢复。可以预见,当疫情已经杀到其他国家的家门口,严格的防控措施和全球共同抗疫的努力,会让疫情加快得到控制。

其次,长期看黄金价格大概率是不会大跌了。从贸易摩擦开始到现在,全球需求持续低迷,主要国家通胀仍然未达目标水平。截至2020年1月,美国核心PCE同比1.6%,欧元区、日本CPI同比分别为1.4%和0.7%,均偏离2.0%水平。欧洲和日本的PMI也仍然低于荣枯线50,增长乏力导致资金仍然在不断流入债市。

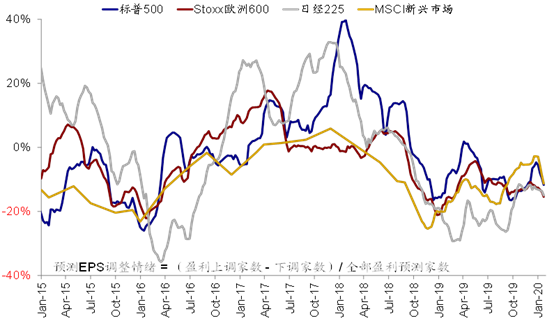

利差收窄,收益率倒挂,上市公司盈利能力下降,逐渐变差的经济基本面,都在全球金融市场上如实反映出来。

这也解释了为什么今年全球股市除A股之外,表现普遍疲软,因为成熟市场更多反映经济运行情况,而A股更倾向于政策预期。

基本面疲软,资金当然更愿意选择避险资产,躲避风险。作为典型的非生息避险资产,黄金价格的继续上涨也就不足为奇了。

因此,如果你习惯短期玩黄金,那最近几周最好不要追高了。跟楼市一样,黄金市场也存在投资性需求和投机性需求。截至18日的数据,黄金投机持仓处于历史高位,意味着黄金存在一定的超买。

再加上,根据世界黄金协会统计显示,2019年全球实物黄金的需求实际上是萎缩了1%的。也就是说,不仅是疫情期间,过去一年的黄金价格行情,绝大部分都来自市场的避险情绪。

这样的背景下,最近黄金价格出现一定的回调是很正常的。

相关报道:疫情蔓延拖累经济增长,全球股市恐慌抛售

一名戴着口罩的日本警察骑车停站在东京街头一个日经指数电子显示板前。(2020年2月26日)

受新冠病毒疫情扩大消息的影响,亚洲和美国的股市在连续大跌两天后,星期三(2月26日)继续下滑的势头。市场恐慌指数上升到一年多以来的最高点。

路透社说,在过去的四个交易日里,涵盖全球1644支股票的权重股指MSCI World 蒸发了大约3万亿美元。

这场疫情据信发生在中国武汉的一个野生动物肉市场。到目前为止,新冠病毒已经造成2700多人死亡,8万多人受到感染。

世卫组织认为,病毒扩散到世界更多的地方势所难免,敦促世界各国做好应对的准备。

中国的疫情似乎已经放缓,但分析师们认为,中国的经济增长速度将大幅度下降,很难再保持去年6%的水平。中国政府正在敦促那些“低风险”地区抓紧复工,推动生产。

尽管中国疫情放缓的消息帮助中国股市避免了欧美股市近日出现的崩溃式下跌,但新冠病毒扩散对世界主要经济体带来的影响不能低估。

据路透社近日对经济学家进行的一项调查发现,澳大利亚、韩国、台湾、新加坡和泰国等国的经济表现预计在今年第一季度会非常糟糕,不是放缓就是停滞,或者会出现负增长。

网上外汇交易领导企业英国CMC集团分析师迈克·休森(Michael Hewson)认为疫情将遏制经济的增长。

法新社引用休森的话说,“我们看到的可能是人们意识到世界经济增长将会因两个因素而停滞,一是流感病毒,二是全球姗姗来迟的防控疫情的努力。这种情况加大了经济打喷嚏的可能。”

美国目前已经发现了57例病例。美国疾控中心警告说,美国发生全国性疫情是难以避免的。

市场的恐慌促使资金转向了避风港,10年期和30年期的美国债券的收益率下滑到历史新低。美元对多种货币呈现升值的势头,不过由于市场预期美联储会有新的降息措施出台,美元升值幅度受到了一些限制。

市场恐慌指数VIX目前处于一年多来的最高水平。